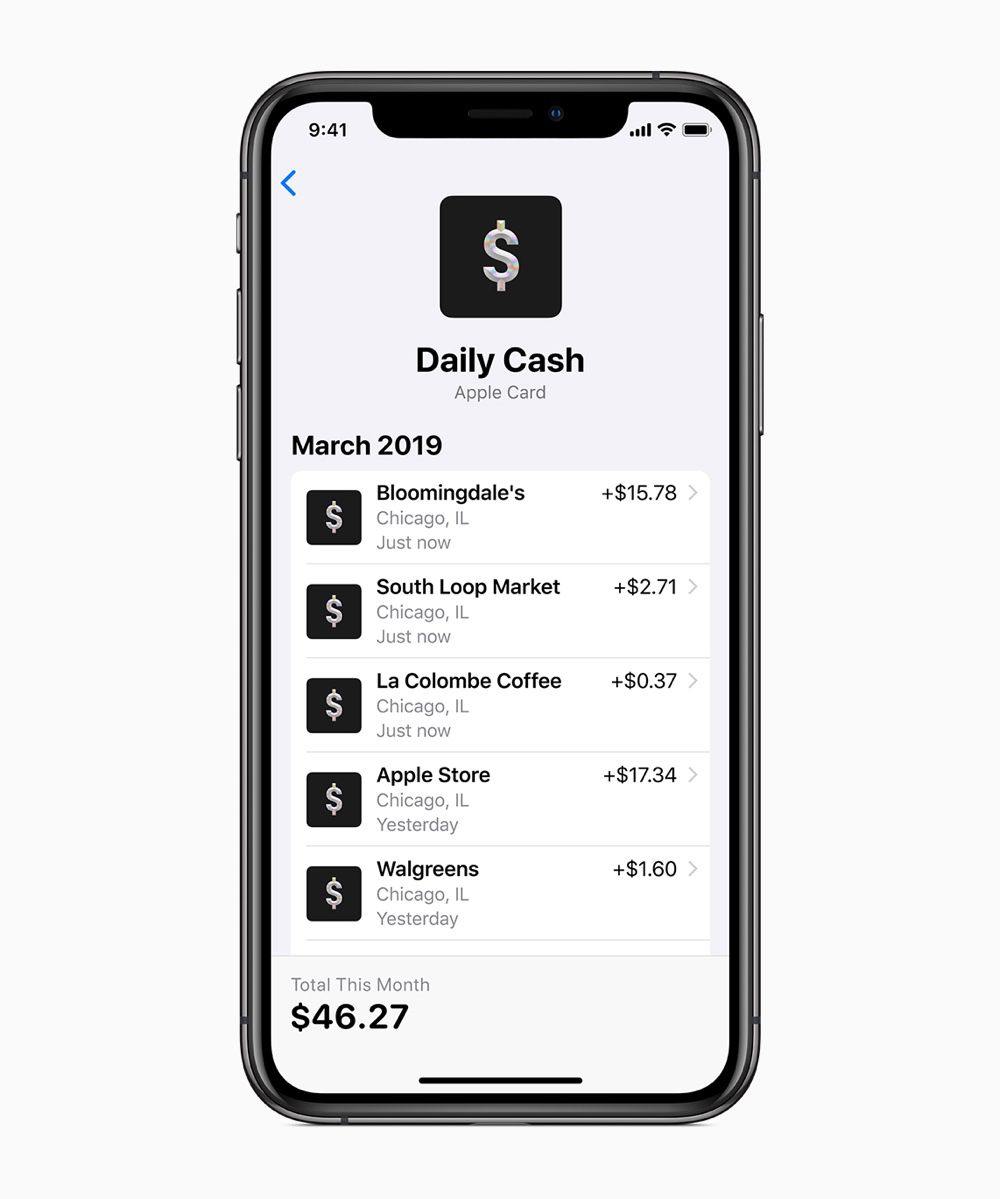

Un des attraits de l’Apple Card, c’est son système Daily Cash de cashback, ces remises en argent que l’utilisateur recevra à chaque fois qu’il utilisera sa rutilante carte de crédit Apple. Un achat sur l’App Store, iTunes, dans une application iOS, dans un Apple Store en ligne ou physique ? Bim, l’Apple Card reversera 3% de la transaction. Utiliser Apple Pay dans un commerce ? L’utilisateur reçoit 2% du montant de l’achat. Et s’il se sert de la carte métallique, la remise en argent est de 1%.

Cet argent pourra ensuite servir à combler le solde de la carte de crédit, être envoyé à un ami, ou encore tout simplement abonder son compte en banque (lire : Apple Card : on fait le point sur la carte de crédit d'Apple). Ce système de cashback est fort alléchant… mais si d’aventure le constructeur se décidait à lancer son Apple Card en France, il est fort probable que les utilisateurs du cru feront une croix sur Daily Cash.

Si les émetteurs de cartes de crédit, comme le sera Apple à partir de cet été, peuvent se montrer si généreux, c’est qu’ils puisent plus ou moins profondément dans leur commission d’interchange. C’est un montant que la banque du commerçant reverse à la banque émettrice — ici, Goldman Sachs le partenaire d’Apple —, et que cette dernière partage avec le consommateur.

Si Apple peut se permettre de reverser jusqu’à 2% sur des achats effectués depuis un compte Apple Card avec Apple Pay, c’est que l’interchange tourne autour de 2% aux États-Unis (la commission va bientôt augmenter, selon le Wall Street Journal). Quant à la gratification de 3% reversée sur un achat réalisé dans une des boutiques du constructeur, le 1% supplémentaire est un effort d’Apple qui récompense ainsi ses bons clients.

Le problème, c’est que l’interchange est notablement plus réduit en Europe. Comme le rappelle le site Ma Neobanque, depuis juin 2016 l’Union européenne restreint cette commission à 0,20% pour une carte de débit ou prépayée, et à 0,30% pour une carte de crédit. Il est donc illusoire de penser qu’Apple conservera le niveau de cashback américain pour le vieux continent, si d’aventure l’Apple Card devait y être lancée.

Les programmes de fidélité et de récompenses proposés par les banques sont généralement le résultat d’un accord avec quelques commerçants (comme Malicea pour le Crédit Agricole). On trouve bien peu d’établissements bancaires offrant un « vrai » système de remise en argent à ses clients. C’est toutefois le cas de Revolut, qui verse un cashback de 0,10% sur chaque achat ; la commission brute touchée par la fintech est de 0,20%, une somme qui sert non seulement à rémunérer le client, mais aussi les partenaires de la banque.

Cet interchange réduit au strict minimum est peut-être la raison pour laquelle Revolut n’a toujours pas activé Apple Pay, malgré une annonce remontant à… février 2018. La banque devra en effet reverser une commission à Apple à chaque achat réalisé avec le service de paiement mobile, ce qui ne lui laissera plus grand chose pour se rémunérer… voire rien du tout. Ce n’est pas un problème avec Samsung Pay et Google Pay, qui ont fait le choix de ne rien toucher sur les transactions.